汤阴县云崛网络科技工作室 长安期货范磊:减产弱于预期 油价或难上行

汤阴县云崛网络科技工作室

汤阴县云崛网络科技工作室

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

一、宏观:降息预期低位,地缘仍或爆发

宏观方面,五月最后一周之中美联储青睐的通胀指标继续降温,数据显示4月核心PCE月率录得环比下降至0.2%,此前为0.3%,为2023年12月以来新低,该数据公布以后CME观察便显示美国互换市场目前押注于美联储最早在9月份实施降息的概率回暖至50%,掉期市场则仍预计美联储今年至少会降息一次;同时,在5月维持利率水平不变之后,美国经济褐皮书显示,自4月初以来,大多数美联储辖区经济增速和通胀温和,消费者的价格敏感性升高,零售支出持平或增长微弱,叠加美国第一季度经济及通胀数据双双下修,美国劳工部也表示4月之中美国超过四分之三的地区失业率都将面临上升的可能,这都导致市场对于降息的预期进一步有所回暖。这些因素对于三季度末尾降息的影响巨大,但不论9月议息会议上能否如期降息,高利率在近两个月时间之内都将客观存在,这也将限制油价上方的空间。

政治属性方面,5月之中拉法停火的谈判并未取得有效进展,且埃及和以色列在下旬时间发生交火,两者冲突罕见的升级可能导致以色列无法如期解决哈马斯的问题,进而导致中东地缘局面的不确定性再度升温;同时也门胡塞武装也表示对更多的在红海、阿拉伯海和地中海航行的货轮发动了袭击,多家航运公司再度上调了6月下旬的海运价格,这也将再度推升中东地缘的激烈程度,而在当前这种地缘局势情况下,若接下来的时间之内中东地缘局面再度升级,那么油价或再度得到一定的上行支撑力量。

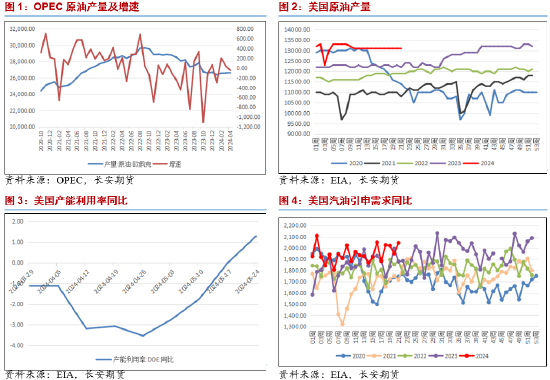

二、基本面:OPEC+减产弱于预期,需求端或存发力机会

供给侧近期的焦点集中在OPEC+的减产之上,就目前的结果来看,OPEC+已经正式同意将“自愿减产措施”延长至2024年底,并将“集体性减产措施”延长至2025年结束,这样的减产从周期上来看已经超出了市场的预期,此前普遍预计为在三季度延长减产,这在一定程度上可以维持长期的供给趋紧。但值得注意的是,OPEC+也表示将在今年10月份开始陆续放松削减的供应,这在一定程度上又低于市场的预期,这意味着从今年四季度开始,此前的自愿性减产数量将会得到一定的回升,进而导致市场的供给趋紧程度有所放松,这也将是后续对油价压制的一个因素。

而在需求侧,此前各大机构的月报均表示对今年消费水平的悲观预期,尽管OPEC依然维持了原样保持不变,但不论是IEA还是EIA的预期都对市场形成了一定的压制。但同样值得关注的是,目前的消费水平虽然不足以支撑油价出现明显的回暖,但季节性的消费旺季尚未正式到来。从传统季节性的角度来看,北半球的夏季往往才是原油及成品油消费的真正旺季,一旦在三季度原油消费得以有效回暖,那么在供给趋紧的情况下,库存将回归去化,进而导致油价也会受到提振。

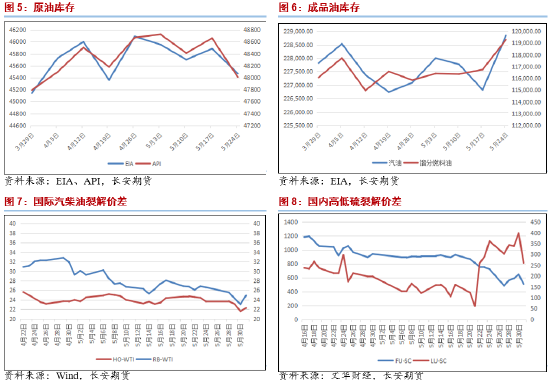

三、库存及价差:库存反复波动,裂解仍存布多机会

原油方面,美国至5月24日当周API原油库存录得减少649万桶,前值为增加248万桶,预期为减少190万桶;同时5月24日当周EIA原油库存录得同步减少415.6万桶,前值为增加182.5万桶,预期为减少195万桶。尽管两大原油库存数据均录得超预期下降,但油价并未受到提振,且美国原油进口有所增加而出口有所降低,这主要是由于市场受到了美债收益率的影响,对于高利率维持时间的预期再度有所延长;但值得关注的是,美国库欣地区库存数量再度大量下降,这或导致后期WTI价格较Brent更加强势,或带来一定的套利机会。

而在成品油方面,美国至5月24日当周汽油库存则录得增加202.2万桶,前值为减少94.5万桶,预期为减少45万桶;同时精炼油库存公布同步增加254.4万桶,前值为增加37.9万桶,预期为减少15万桶,两者增幅同步录得2024年1月19日当周以来最大。成品油的角度来看,两大成品油的超预期累库导致市场对于美国夏季消费水平的担忧情绪明显升温,这导致油价并未受到库存数据的提振,在后期也将导致其他成品油的消费预期进一步陷入疲软的境地,进而导致成品油裂解或不复此前的强势。

裂解价差方面,国际汽柴油裂解在5月份维持偏弱震荡的走势,这主要是由于市场对于美国夏季需求的悲观预期导致汽柴油价格相对偏弱,但在内盘表现之上,随着气温的回暖及红海局势的发酵,高低硫燃料油不论是航运需求还是发电需求都存在着进一步修复的预期,这也导致内盘高低硫裂解跌幅并未明显扩大;同时值得注意的是,目前燃料油裂解已经来到了相对低位,而低硫裂解仍在高位徘徊,这或为后续的FU裂解布多带来一定的机会。

四、观点及展望

整体看来,5月以来油价整体维持了宽幅震荡的走势,并在月底时间有小幅走弱,主要仍是由于高利率以及地缘驱缓对油价形成了明显压制。就目前的形势来看,基本面之中供给侧OPEC+的激进减产措施或将成为后续支撑油价的核心因素,尽管如此,OPEC+对于后续产量回升计划的提及、需求端北美消费水平的疲软以及库存数据的波动或对价格形成牵制;金融属性方面,目前三季度降息的预期目前依然相对较低,虽然年底前互换市场押注于有望降息一次,但近期公布的美国非农及各大经济体的PMI数据或较难对其形成再度的提振,这意味着高利率将持续对油价施压;政治属性方面,近期不论是巴以冲突、俄乌冲突,还是红海危机都存在着进一步的升级可能,且不确定性较强。因此综合来看,油价近期或在供给侧存在回暖预期的影响下偏弱震荡运行,建议可在短差操作之际谨慎偏空布局或进行反向套利,同时下游品种裂解价差的多头仍存在一定的持有空间。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:TN037282,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 汤阴县云崛网络科技工作室